納帕大火,你的房屋保險讀懂了嗎?

納帕的大火,已經讓數百加州人失去了他們的家。而現在面臨的挑戰是:如何解決保險問題。

據統計顯示,大約60%的美國房屋,並沒有被房屋保險保護。這意味著,比如說,一個房屋價值為$50萬的屋主,將會在災後無法承擔大約$10萬的重建費用。

"這是一個巨大的問題“ Amy Bach, Untied Policiholders的首席行政官指出:許多屋主在購買保險之初,沒有實實在在地考慮過重建需要的費用。更有甚者,因為改建房屋,比如添加房間等,卻並沒有向保險公司更新他們的保單,導致無法報保險。

目前Santa Rosa, Sonoma縣的城市,自從周日晚上到週一,火勢最嚴重,大約17人喪生,目前加州已造成大約2000處房屋受損。居民們眼看著熟悉的鄰里家園燃燒至灰燼。

Insurance Information Institute 保險公司的負責人表示,目前大型的保險公司已經開始行動,進行調查,並幫助受災人員撤離和重建。該負責人還建議:屋主儘快聯繫保險公司,提供有效的幫助和生活開支的補助。

建議:

1. 受災屋主趕快離開災區

2. 確認自己的保單能包括家庭房屋重建費用

3. 確認自己的保單不僅能保外牆結構,還可以保內部的財務

4. 甚至可以打開相機記錄一下家中的財物

如何讀懂房屋保險保單:

最普遍的屋主保險(homeownerInsurance or Hazard Insurance)主要保賠火災對房屋造成的損失,所以也有人直接叫它”火險“(Fire Insurance).其實,屋主保險還包括保賠許多由於其他原因所造成的對房屋或個人財產的損失,以及客人或路人在室內或室外發生的以外。正確認識屋主保險,合理購買屋主保險會很好保護財產,降低由於火災造成的擦產損失。

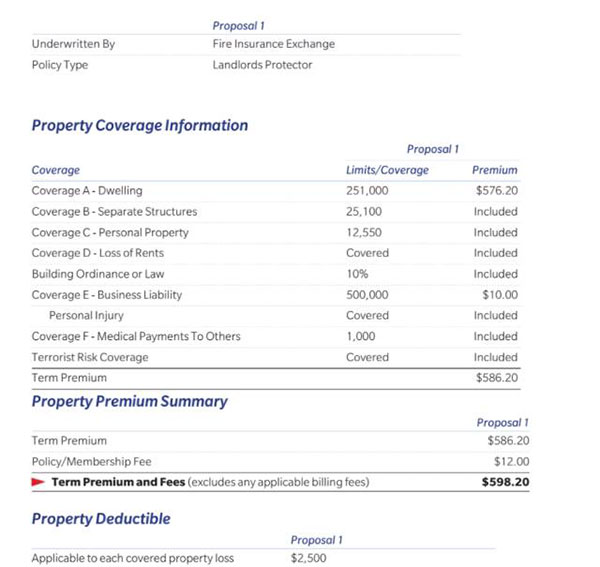

該保單每年的總價為$598, 每月只需要支付大約$50。包括了 :

Coverage A - Dwelling Coverage:房屋主體保險這份保單中上限賠付$251,000

Coverage B – SeparateStructure :這部分保險保額一般是主保險的10%。保護房屋主體以外,例如獨立車庫、獨立工具間等建築。

Coverage C- Personal Property/Contents :這部分保險是保護由於災害、盜竊等造成的保險人私人物品損害產生的損失。

Coverage D- Loss of Use: 當保險人由於房屋損害,不得不發生住宿、飲食等相關的費用時,由保險公司承擔。上限一般為主保險的20%。

Coverage E- Personal Liability Insurance :居住期間由房屋造成他人損害並且被起訴所產生的法律糾紛等費用。例如某人在你的台階上滑到,並起訴你以獲得賠償。

Coverage F – Medical Payment coverage :居住期間由房屋造成他人損害但未被起訴的,傷者的醫療費用。例如朋友在你的台階上滑到,沒有起訴你。

Terrorist Coverage:恐怖分子行為造成損失

房屋保險分得非常仔細,房屋用來自住和出租的費用有一些不同。火險購買很簡單,賠付的總金額,根據房屋面積,地段等,估算出若房屋全部被損壞,重新建造的費用。再根據確定的總金額來合算每個月需要支付的保險金。相比房屋的價值來說,不算很貴。如果是一次性現金支付房款的投資者,可以不買火險,而貸款投資者,過戶時必須有火險。

(來源:美國安居置業一點通,版權歸原作者所有。如有侵權請聯繫我們,我們將及時處理,謝謝。)

登錄

登錄