什麼是美國納稅非居民?投資股票債券房產又面臨哪些稅務問題?

除了移民美國,很多中國人也希望到美國做一些資產配置,或者雖然沒有移民,但是有子女在美國上學,通常也會考慮在美國做一些資產配置。通常的辦法是在美國持有房產,或者在美國做一些股票債券的投資。

那麼對於本身沒有移民美國,也沒有常駐美國,但有來自美國收入的非居民,我們稱之為美國納稅非居民,他們面臨哪些稅務問題?

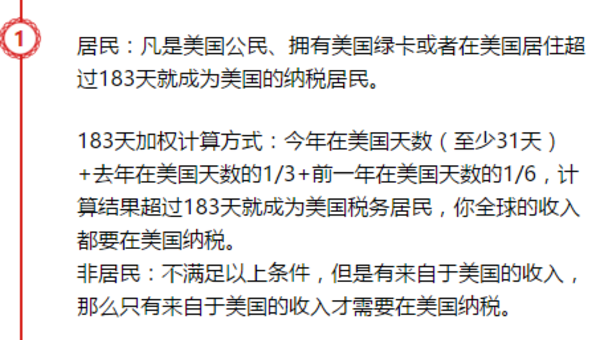

什麼是美國納稅居民和非居民?

非居民與居民報稅不同的地方

只要有來自於美國的收入必須要報稅,而報稅必須有報稅號。報稅號也就是ITIN號,可以通過第一次報稅的時候填W7表來申請。

非居民不需要申報美國之外的收入,只需要申報美國境內的收入。

非居民只能以個人的身份申報,居民可以有五種報稅身份。

非居民沒有基本的免稅額。基本的免稅額是指標準扣減6300美元的標準扣減。非居民只能用列舉扣減來扣除,但是非居民可以有一個4050美元的個人免稅額。

投資美國股票和債券

投資美國金融資產,會有資本利得稅,但非居民投資美國股票,不用繳納資本利得稅。根據中國享有美國政府所得稅減免互惠條件,外國投資人如果填好W8表,確認外籍納稅人的身份就可以享受這項所得稅的優惠,當然這裡指的只是美國股票的資本利得稅。

如果有投資股票或者債券,有股息的分紅,美國通常是要徵收30%的稅。但是因為中國和美國有條約,有了稅務優惠只徵10%。要注意的是香港、新加坡和台灣都和美國簽署這項協議,所以他們的稅率也是10%。

再一項是利息稅。如果直接持有美國的債券,不管是美國的國債、地方政府的債券還是一般公司的債權,都不需要繳納利息稅。但是如果你是通過債券基金或者債券的ETF來持有美國的債券。那麼該基金或者ETF派發的利息是被美國政府設為股利、股息,必須按照前面所說的股息稅的稅率來納稅。

由此可見,作為非稅務居民的外國人,投資美國股票和美國債券的稅務問題是比較簡單的。如果你在開戶的時候向經濟證券商提交了W8表,你的券商就會自動的替你處理好扣稅和交稅的問題,自己也不用操心。所以中國人買賣美國的股票要比美國公民更有優勢。美國人股票的買賣要繳納資本所得稅,而中國人炒美國股票是不需要繳納資本利得稅的。

注意:W8表格每兩年要更新一次,否則國稅局就要暫扣30%的稅額,直到你能證明你仍然是非美國居民的身份。

投資美國房產

在美國,外國人和美國居民一樣,可以在美國自由購買房產。房產的淨收益,也就是說房產的租金收入扣除了相關的費用,例如房子的折舊費、地產費、維護費、管理費等等,剩下的淨收入才加總到總收入裡面,按外國人的交稅方式來進行納稅。

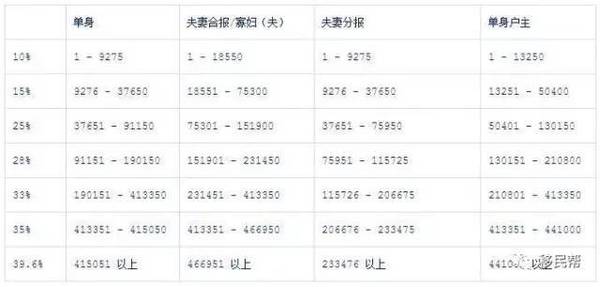

比如一棟價值60萬美元的房產,一年的租金假如有5萬美元,扣除了物業費、房產稅、維修費、水電費共3萬美元,那麼出租房的淨收入是2萬美元。在沒有其他收入的情況下,非居民的稅表上還可以再減去4050美元的個人免稅額,這一年房子所剩下的淨收入就是16000美元。聯邦稅的稅率是10%-39.6%,這個是跟美國居民一樣,只是抵扣略有不同。那麼16000美元,它的稅率在10%和15%兩個等級,最後算出來當年大概要交2000美元的聯邦稅。

附表:普通收入稅率

在美國租金納稅有兩大注意事項

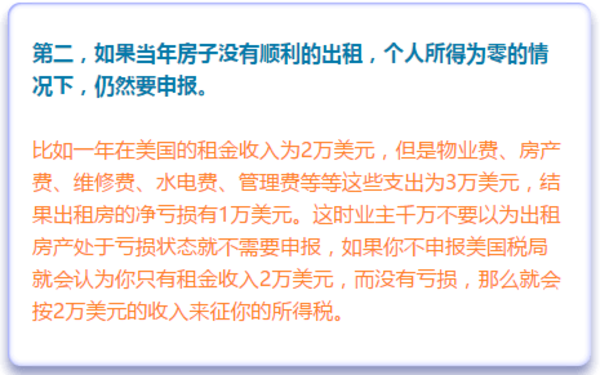

第一,要每年申報。通常非居民外籍人士在美國擁有出租房產收入的時候,每一個年度,除了一些沒有所得稅的州以外,一般都要申報兩份稅表,一份是聯邦稅,一份是州稅。個人所得稅的截止日期是4月15號,要申報上一年的全年的個人所得。

當非居民外籍人士來出售美國的房產的時候,需要預先扣留賣價的10%作為該房產的資本利得稅的預扣。預扣是由過戶公司從賣價的款項當中直接扣除,提交給美國國稅局。每個州也會對資本利得有預扣。必須通過第二年報稅的時候,按實際的增值來報稅。報稅完以後如果稅局多扣了,才會把多扣的這部分拿回來。

國人購買美國房產有哪些稅務問題

一般來說,外國人購買美國房產,有的是為了給美國的子女使用,在這種情況下,建議直接贈與孩子房款,然後由美國的子女來購買房產。這樣子女在美國擁有這個房產產權同時又居住了兩年之上,它的增值有25萬美元是可以免稅的。

如果不是以自住為目的,只是為了投資,那麼需要注意的是每年的出租收入要交所得稅,同時還要交房產稅。房產出售的時候,資本利得也要交稅。

同時,假如房產持有人在持有房產期間意外身故要交遺產稅。而作為外國人,遺產稅的免稅額只有6萬美元。

出租房產,從三種持有方式來分析其稅務問題

第一,直接持有。那麼出租期間所有的租金收入減去與租金收入相關的費用,包括貸款的利息、房產稅、管理費等等,餘下的淨收入按照個人所得稅的稅率來計算所得稅。房屋出售時如果持有的時間不超過一年,就按個人所得稅那個累進稅制來計算,如果時間超過了一年,就最高按20%的長期資本利得稅來計算。

第二,通過有限責任公司持有。這種方法的好處是假如房子發生了任何的責任糾紛,那麼別人對這個債務的訴求只能是通過有限責任公司有多少資產,不會牽連到個人的資產。美國稅法規定,有限責任公司的報稅相當於個人在公司的層面可以不報稅。(相關閱讀:在美註冊公司:有哪些類型可選?不同類型稅收也有區別)

第三,通過與外國公司共同組成一個有限合夥制公司來購置房產。這種方法的好處是可以通過合夥協議,按持股比例和分紅比例的不同來交稅。例如你可以持股持30%,但是分紅可以享有70%,這樣就有比較多的靈活性來控制收入的分配和稅率的問題。這種情況的好處是當外國人去世的時候,他只按30%徵收遺產稅,而不是100%。

(來源:移民幫,版權歸原作者所有。如有侵權請聯繫我們,我們將及時處理,謝謝。)

登錄

登錄